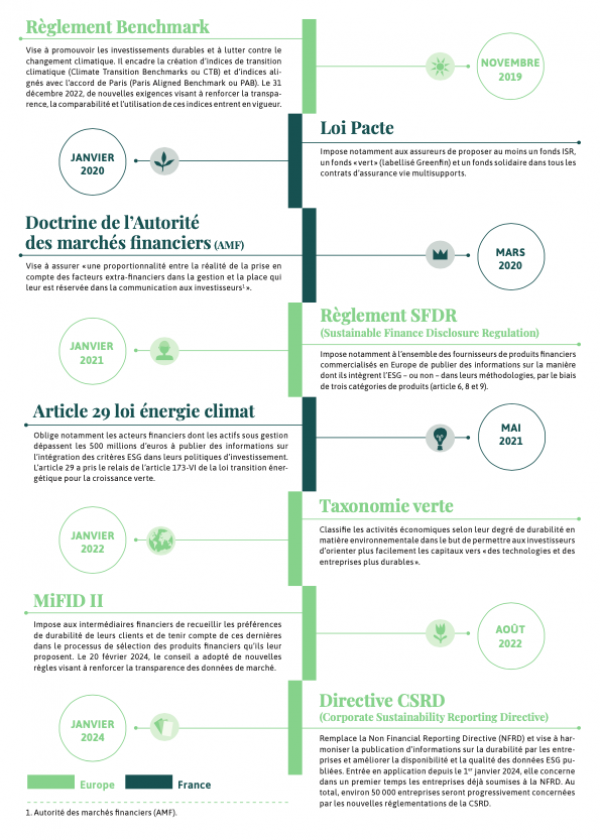

Que dit la réglementation en matière de finance durable ?

Ces dernières années, différents textes au niveau européen et national ont introduit des obligations en matière de finance durable. Découvrez quelques-unes des principales dispositions.

CSDDD, où en est-on ?

La directive sur le devoir de vigilance des entreprises en matière de durabilité (CSDDD) est une proposition de directive européenne visant à exiger des grandes entreprises qu’elles identifient, préviennent et atténuent les impacts négatifs de leurs activités et chaînes d’approvisionnement sur les droits humains et l’environnement.

Qu’est-ce que la double matérialité ?

Selon l’AMF, la double matérialité est un principe qui "implique pour les entreprises de publier des informa- tions nécessaires pour comprendre d’une part les effets des enjeux de durabilité sur leur situation et performance financières (matérialité financière), et d’autre part leurs impacts sur l’environnement et la société (matérialité d’impact)¹." Elle s’impose comme un concept central dans la réglementation européenne, apparaissant d’abord dans les directives CSRD et SFDR, et plus récemment dans la mise à jour du label ISR.

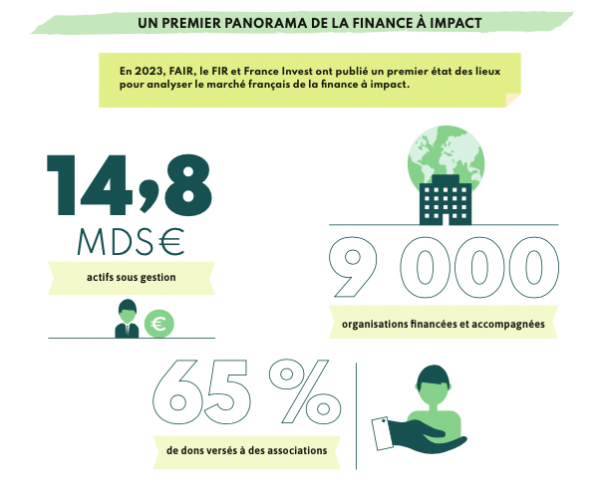

Un premier panorama de la finance à impact

L'ISR rapporte-t-il autant qu'un investissement classique ?

Les nombreuses études réalisées sur ce sujet ces dernières décennies tendent à montrer que la prise en compte de critères extra-financiers n’est pas synonyme de rentabilité inférieure. Publiée en 2015, une méta-analyse montrait que sur plus de 2 000 études empiriques menées depuis les années 70 sur la question, la majorité concluaient que l’ESG n’a pas d’incidence négative sur la performance des entreprises.

Différents arguments sont invoqués pour expliquer ces bonnes performances: sous/surpondération de certains secteurs, meilleure maîtrise des risques, identification d’opportunités porteuses sur le long terme... Ces facteurs peuvent varier en fonction de la nature de chaque fonds.

Comment mesure-t-on l'impact de l'ISR ?

Pour mesurer et rendre compte de la performance extra-financière des fonds, les gérants ont recours dans leurs reportings à différents indicateurs dépendant généralement des approches et objectifs des fonds. Il peut s’agir par exemple de l’empreinte carbone du portefeuille ou du nombre d’emplois créés par les entreprises détenues. Il existe encore aujourd’hui une grande variété d’indicateurs et de modes de calcul différents, mais des tentatives d’harmonisation sont en cours afin notamment d’assurer la comparabilité entre les produits. Les labels et les textes réglementaires en particulier ont introduit un certain nombre d’indicateurs communs. Aujourd’hui, de plus en plus de sociétés de gestion (et d’entreprises) tentent également de démontrer leur contribution aux 17 Objectifs de Développement Durable adoptés par l’ONU.

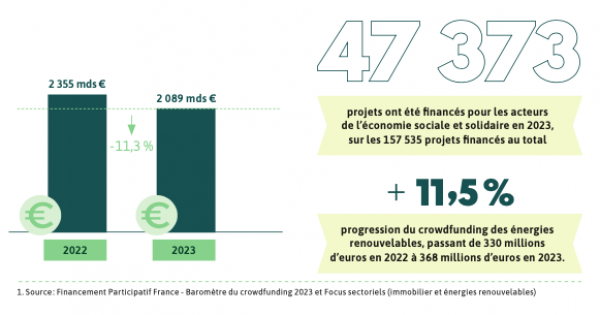

Qu'est-ce que le financement participatif ?

Le financement participatif désigne la collecte de fonds via des plateformes en ligne "permettant à un ensemble de contributeurs de choisir collectivement de financer directement et de manière traçable des projets identifiés"¹. En 2023, les fonds recueillis par le crowdfunding ont diminué de 11,3 % par rapport à 2022 pour retomber à 2 089 millions d’euros, selon le baromètre annuel réalisé par le cabinet Mazars pour Financement Participatif France.

Qu'est-ce que la finance solidaire ?

La finance solidaire désigne le financement d’entreprises et d’associations à forte utilité sociale et/ou environnementale par le biais de différents mécanismes. Elle permet, selon l’AMF, de soutenir "des projets qui répondent aux défis de notre société en matière sociétale et environnementale, tout en recherchant à rentabiliser [son] épargne". Les produits d’épargne solidaire peuvent prendre deux formes :

- Les placements de partage : L’investisseur s’engage à reverser, sous forme de dons, au moins 25 % de la rémunération de son placement à une association œuvrant sur le volet social, humanitaire ou environnemental. Les placements de partage peuvent prendre la forme de livrets d’épargne, de Fonds Communs de Placement (FCP) ainsi que d’assurance-vie.

- Les placements d'investissement solidaire : Tout ou partie des fonds sont investis dans des entreprises et/ou des associations de l’Économie Sociale et Solidaire (ESS) à forte utilité sociale ou environnementale. L’investisseur peut alors devenir actionnaire en souscrivant des parts ou actions d’entreprises en "exerçant des activités de solidarité" ou investir dans des fonds solidaires (OPCVM) dits 90/10.

Pour retrouver la première partie de ce mode d'emploi, cliquez ici.

_________

¹. AMF - "Le reporting de durabilité CSRD : se préparer aux nouvelles obligations".

Retrouvez l'intégralité d'Investir Durable #15, le magazine de la finance durable.

Retrouvez le dossier en ligne d'Investir Durable #15.