De quoi parle-t-on ?

L’investissement socialement responsable (ISR) désigne la prise en compte de facteurs "extra-financiers" dans les décisions d’investissements. Concrètement, il s’agit pour les investisseurs responsables de regarder, au-delà de l’analyse financière classique, des critères liés au développement durable pour sélectionner les valeurs en portefeuilles.

Comment sont évalués les émetteurs ?

L’évaluation extra-financière se base généralement sur des données publiques, des études de terrain, les reportings extra-financiers des émetteurs ou encore des rencontres avec les parties prenantes. Elle peut être effectuée en interne, par les gestionnaires d’actifs selon des modèles propriétaires et/ou réalisée par des agences de notation indépendantes, dont certaines sont spécialisées sur des domaines bien précis. L’absence de méthodologie standard peut entrainer des différences significatives entre les notes attribuées à une même entreprise par des agences de notation différentes.

Quels sont les critères extra-financiers ?

L’analyse extra-financière repose sur les critères ESG (Environnementaux, Sociaux et de Gouvernance), qui permettent d’évaluer "la prise en compte du développement durable et des enjeux de long terme dans la stratégie des acteurs économiques (entreprises, collectivités, etc.).¹"

- Les critères environnementaux : Concernent l’impact direct ou indirect de l’activité d’une entreprise sur l’environnement. Sont par exemple pris en compte les politiques d’économie d’énergie ou de gestion des ressources et des déchets, ainsi que les émissions de gaz à effet de serre.

- Les critères sociaux : Concernent l’impact direct ou indirect de l’activité de l’entreprise sur l’ensemble de ses parties prenantes. Le respect des droits des salariés, la gestion des ressources humaines ou la qualité du dialogue social sont ainsi concernés.

- Les critères de gouvernance : Portent sur la manière dont l’entreprise est dirigée, administrée et contrôlée. Ils recouvrent notamment les mesures anti-corruption, la relation avec les actionnaires, la rémunération des dirigeants ou encore l’équilibre des pouvoirs.

Quelles sont les différentes approches de l'ISR ?

- Exclusion : Les fonds éliminent de leur univers d’investissement certains secteurs ou entreprises en raison de leur activité. Par exemple celles qui ne respectent pas certaines conventions internationales ou dont le secteur d’activité est jugé néfaste pour la société ou l’environnement.

- Best-in-class : Les fonds retiennent les émetteurs ayant les meilleures pratiques ESG au sein de chaque secteur d’activité. Sont exclus les émetteurs les moins bien notés, sans biais sectoriel.

- Best-in-universe : Ne sont sélectionnés que les émetteurs les mieux notés, indépendamment de leur secteur d’activité. Certains secteurs peuvent ainsi être intégralement écartés.

- Approche thématique : Consiste à investir dans des entreprises actives sur des secteurs liés au développement durable, tels que les énergies renouvelables, l’eau ou la santé.

- Engagement actionnarial : Consiste, pour les investisseurs, à influencer le comportement des entreprises en favorisant l’adoption de pratiques responsables par le biais d’un dialogue avec les entreprises et d’une participation active aux assemblées générales.

- Finance à impact : Désigne "une stratégie d’investissement ou de financement qui vise à accélérer la transformation juste et durable de l’économie réelle, en apportant une preuve de ses effets bénéfique"². Elle s’appuie sur les piliers de l’intentionnalité, de l’additionnalité et de la mesure de l’impact.

Quels sont les labels pour les fonds durables ?

- Label ISR : Créé par le ministère de l’Économie et des Finances en 2016, le label ISR a pour objectif de "permettre aux épargnants, ainsi qu’aux investisseurs professionnels, de distinguer les fonds d’investissement mettant en œuvre une méthodologie robuste d’investissement socialement responsable (ISR), aboutissant à des résultats mesurables et concrets." Depuis 2020, les fonds alternatifs (FIA) et notamment les fonds immobiliers (SCPI et OPCI) y sont éligibles.

- Greenfin : Lancé en 2015 par le ministère de la Transition écologique et solidaire, le label Greenfin entend "garantir la qualité verte des fonds d’investissement et s’adresse aux acteurs financiers qui agissent au service du bien commun grâce à des pratiques transparentes et durables". Il exclut notamment les fonds investissant dans des entreprises présentes dans le secteur nucléaire et les énergies fossiles.

- CIES : Délivré par le Comité Intersyndical de l’Épargne salariale (CIES) depuis 2002, le label CIES s’assure que les fonds proposés dans le cadre de l’épargne salariale intègrent bien des critères ESG. Il veille également à ce que les entreprises "se distinguent par une forte exigence sociale et environnementale".

- Finansol : Fondé par l’association Finansol (devenue FAIR) en 1997, Finansol est un label de finance solidaire. Reposant sur des critères de solidarité, de transparence et d’information, il permet de "distinguer les produits d’épargne solidaire des autres produits d’épargne auprès du grand public".

À noter : D’autres labels et standards existent en Europe, et sont répertoriés dans le "Panorama des labels européens Finance Durable" de Novethic, qui en dresse les principaux chiffres et caractéristiques.

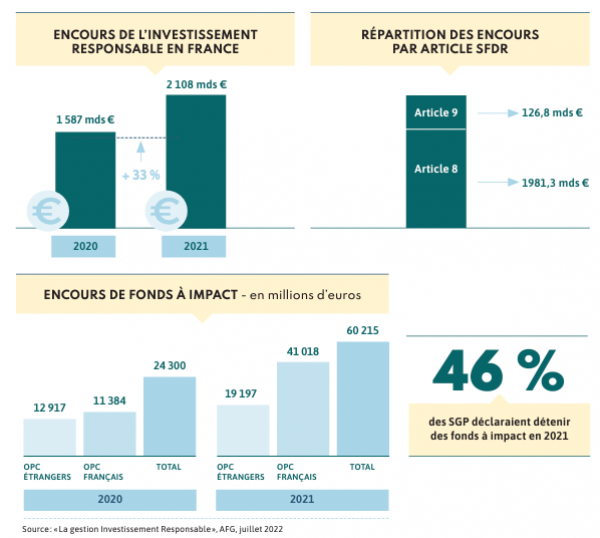

Que représente l'ISR aujourd'hui en France ?

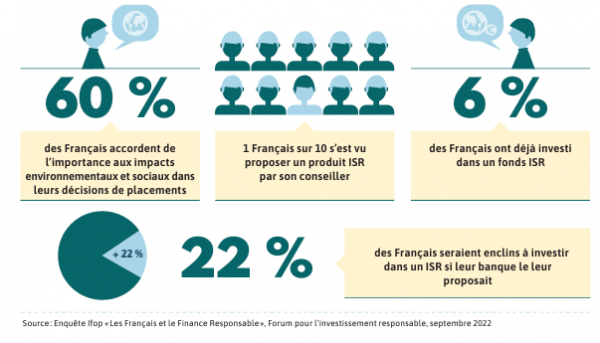

Les Français et l'ISR

________

¹. Source : Autorité des marchés financiers (AMF)

². Source : Définition publiée par Finance for Tomorrow en septembre 2021.

Retrouvez l'intégralité d'Investir Durable #14, le magazine de la finance durable.

Retrouvez le dossier en ligne d'Investir Durable #14.