L’investissement dans les entreprises non cotées n’a pas encore trouvé sa place au sein des portefeuilles des Français. Selon France Invest, le capital-investissement (ou private equity) ne représentait à fin 2021 qu’une part "infime" (moins de 0,01 %) du patrimoine financier des ménages. Il faut dire que cette classe d’actifs demeure aujourd’hui largement méconnue des investisseurs particuliers: l’an dernier, un baromètre publié par Bpifrance révélait par exemple que seuls 20 % des CSP+ connaissent cette catégorie de placement, contre 47 % pour les fonds en euro et 43 % pour les actions cotées en bourse.

Du côté des conseillers financiers, le constat n’est pas forcément plus favorable, observe Claire Chabrier, présidente de France Invest : "Malgré la présence d’acteurs pionniers, l’ensemble de la chaîne de distribution a encore une méconnaissance du capital-investissement. Cette méconnaissance concerne non seulement les particuliers, mais aussi les intermédiaires". Pour combler ces lacunes, l’association a multiplié ces derniers mois les actions d’évangélisation auprès de ces différents publics."Un effort de pédagogie est nécessaire, notamment concernant la structuration des portefeuilles et la structure des frais, ainsi que le caractère illiquide des fonds de capital-investissement", poursuit-elle.

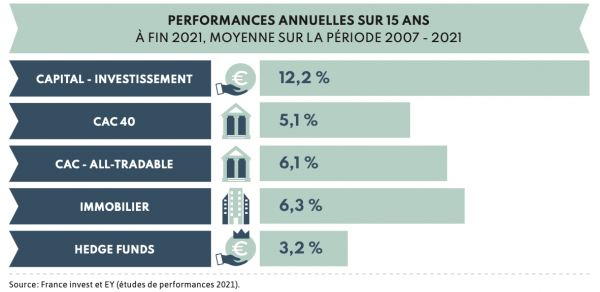

Autre enseignement du baromètre publié par Bpifrance : le déficit de notoriété du capital-investissement se double d’une "perception erronée" du rendement de cette classe d’actifs, les sondés estimant qu’elle est moins performante que les actions cotées en bourse, les cryptomonnaies, ou encore les ETF. Pourtant, selon une étude3 parue en 2022, le capital-investissement a affiché un rendement moyen de 12,2 % par an sur la période 2007-2021, contre 6,3 % pour l’immobilier et 5,1 % pour le CAC 40.

Historiquement, l’accès des particuliers aux produits "classiques" de private equity s’est également buté à des contraintes plus techniques. Leur caractère peu liquide et des tickets d’entrée minimums élevés – au-dessus de 100 000 euros – notamment ont longtemps réservé cette classe d’actifs aux clients institutionnels et aux investisseurs privés les plus fortunés, en mesure d’immobiliser des sommes importantes sur la durée.

Une offre en cours de structuration

Ces dernières années ont toutefois été marquées par un intérêt croissant de la part d’une cible plus grand public, séduite notamment par des rendements attractifs et une volatilité plus faible que sur les marchés boursiers, qui peuvent faire de cette classe d’actifs un outil de diversification pertinent. "La demande est très forte, constate Luc Maruenda, responsable de l’offre aux particuliers chez Eurazeo. Les épargnants ont compris que les marchés non cotés devaient être une composante essentielle de leur patrimoine du fait de cette vision à moyen long terme de l’investissement. Nous voyons arriver un nombre croissant de clients souscrivant à nos solutions". Cette accélération se vérifie dans les chiffres : selon France Invest, les capitaux levés auprès des particuliers et des family offices ont quasiment doublé en l’espace de quatre ans pour atteindre 4,8 milliards d’euros en 2022, soit 19 % de la collecte totale.

Plusieurs facteurs ont supporté cette tendance, à commencer par un assouplissement règlementaire qui a permis de faciliter l’accès des produits de capital-investissement aux particuliers. Si l’investissement en direct reste aujourd’hui la norme, la loi Macron et la loi Pacte notamment ont fait tomber certaines barrières en permettant d’intégrer du private equity au sein de l’assurance-vie. Une véritable aubaine pour le marché, alors que ce support représente encore et toujours le principal produit d’épargne des ménages. Les acteurs ne s’y sont pas trompés et ont depuis multiplié les appels du pied à la clientèle de détail. "Pour les sociétés de gestion, il s’agit d’une manière de diversifier les sources de financement, de toucher d’autres typologies d’investisseurs", indique Jean-David Haas, associé et directeur général de NextStage AM, dont le fonds NextStage Croissance est par exemple disponible aujourd’hui chez six assureurs, pour un ticket d’entrée allant de 1 000 à 25 000 euros. Sur le marché, d’autres offres sont disponibles à partir de montants bien inférieurs, parfois de l’ordre de quelques dizaines d’euros.

Avec 613 millions d’euros souscrits au travers d’unités de compte en 2022 (contre en 393 en 2021), l’assurance-vie est aujourd’hui le canal de distribution qui connait la croissance la plus rapide. Pour la clientèle retail, le support affiche un autre avantage de poids: celui d’assurer, sous certaines conditions, la liquidité des fonds de capital-investissement. "C’est à l’assureur de décider des clauses de liquidité. Cela varie grandement en fonction des contrats. Sur le fonds Primopact, un client peut bénéficier d’une part 100 % liquide, mais cela lui coûtera un peu plus cher" illustre Luc Maruenda. Des sorties anticipées à considérer avec parcimonie, préviennent les acteurs, alors que la performance de cette classe d’actifs s’apprécie sur le long terme. "Dans la promesse de rendement, il y a la prime du temps, donc de l’illiquidité" insiste Marc Romano, directeur du private equity à impact chez Mirova. À l’avenir, différents leviers devraient permettre de continuer à lisser les frais et à faciliter la distribution de ces produits. À commencer par l’industrialisation d’un certain nombre de démarches permise par la digitalisation, un créneau sur lequel se sont positionnées ces dernières années plusieurs plateformes spécialisées dans l’investissement non coté. En digitalisant les processus de souscription, nous permettons aux sociétés de gestion de gagner en efficacité commerciale et opérationnelle et donc de pouvoir baisser les tickets minimums d’investissement dans leurs fonds", explique Yann Charraire, co-fondateur et directeur général délégué d’AirFund, une place de marché permettant aux gérants de référencer leurs fonds. L’idée est d’industrialiser les processus pour faire en sorte que ce soit économiquement viable pour tous les acteurs." En parallèle, le processus de tokenisation devrait également permettre d’adresser l’absence de liquidité : "Aujourd’hui quand vous investissez, c’est pour une période qui va durer de 8 à 12 ans. Pour des clients particuliers cela peut être compliqué, même pour un investisseur à long terme. La tokenisation va permettre d’échanger beaucoup plus facilement en secondaire".

Des véhicules de qualité "institutionnelle"

Pour les gérants, la qualité des produits accessibles aux particuliers aujourd’hui constitue un autre facteur important. "Notre stratégie dédiée aux clients privés consiste à leur proposer, à travers nos fonds, les mêmes opportunités d’investissement que celles déjà proposées aux institutionnels, décrit Luc Maruenda. Le fonds auquel souscrit le client privé partage avec les clients institutionnels les mêmes opérations, aux mêmes conditions financières, au même moment. À quelques petites différences près: nous sommes soumis à un univers règlementaire beaucoup plus strict, puisque l’on s’adresse principalement à des clients non professionnels"."L’offre est beaucoup plus qualitative que ce que l’on connaissait il y a dix ans, confirme Souleymane-Jean Galadima, cofondateur de la plateforme d’investissement en ligne Alphacap. Les fonds de défiscalisation, aujourd’hui désuets, présentaient des contraintes d’investissement très fortes ayant un impact important sur le rendement". À noter cependant que "qualité institutionnelle" n’est pas toujours synonyme de "rendement institutionnel". "La qualité institutionnelle sur le sous-jacent est réelle, puisque les sous-jacents du fonds nourricier et du fonds maitre sont les mêmes. En revanche la structure de frais n’est pas du tout la même. On peut avoir des écarts de frais assez conséquents, parce qu’il faut rémunérer notamment les réseaux de distribution".

"La gestion de nombreux investisseurs individuels est plus coûteuse que la gestion de quelques investisseurs institutionnels, appuie Claire Chabrier [...] les sociétés de gestion doivent prendre en charge des garanties de conformité plus importantes ainsi que le coût éventuel de la liquidité proposée. En particulier, des contraintes de liquidité attachées aux fonds evergreen (obligation d’une poche importante de liquidité) peuvent réduire la performance de ces fonds. En outre, contrairement aux véhicules destinés aux investisseurs professionnels, commercialisés directement par la société de gestion, les véhicules dédiés principalement à une clientèle non-professionnelle sont souvent distribués à travers différents canaux, par l’intermédiaire de différents acteurs: banques privées ou de détail, CGP, agents ou courtiers d’assurance, plateformes d’investissement digitales. Cette commercialisation intermédiée entraine ainsi certains coûts additionnels de distribution."

L'ESG, une autre proposition de valeur

Dans sa conquête des particuliers, le private equity a un autre argument à faire valoir: celui de permettre d’investir dans l’économie réelle et d’accompagner concrètement des petites et moyennes entreprises dans leur développement. "Pour un particulier, il y a la conviction de mieux comprendre ce dans quoi il investit: des PME, des start-up, des ETI qui sont sur notre territoire et sur des thématiques qui vont être la santé, le numérique, la transition environnementale. Il y a une dimension très concrète, c’est vraiment ce que l’on appelle l’actif réel", estime Claire Chabrier. "Le capital-investissement permet de participer à des histoires vraiment passionnantes. On sait dans quoi on investit, on crée de l’emploi, c’est de l’épargne utile", confirme Jean-David Haas.

Une proposition qui entre aujourd’hui en résonnance avec les attentes des Français, qui expriment de plus en plus le souhait d’avoir un impact sur leur environnement via leur argent. Désormais, la plupart des gérants de private equity poussent d’ailleurs le curseur plus loin en intégrant des dimensions ESG à leurs stratégies d’investissement et de gestion voire en lançant des fonds à impact, dont certains sont accessibles via l’assurance-vie ou le PER.

Quelles solutions pour investir ?

Claire Chabrier, Présidente de France Invest :

"Les investisseurs de détail peuvent aujourd’hui accéder à des produits de capital-investissement à travers différents canaux de distribution :

- En direct, dans le cadre de comptes-titres ordinaires. À date, l’essentiel des encours des investisseurs privés se trouve dans des véhicules investis en direct.

- Ou indirectement :

- Au sein de contrats d’assurance-vie en unités de compte : canal de distribution qui connait aujourd’hui un fort développement;

- À travers de plans d’épargne retraite ou salariale: l’utilisation des véhicules de capital-investissement dans l’allocation de cette épargne reste, à ce stade, peu significative ;

- Via des Plans d’Épargne en Actions (PEA) ou PEA- PME/ETI: ce canal de distribution est aujourd’hui très peu développé.

Les véhicules de capital-investissement sont aujourd’hui souscrits au travers d’une grande diversité de supports ayant des règles de fonctionnement spécifiques. Parmi les véhicules les plus connus de la clientèle des particuliers figurent notamment les fonds dits "fiscaux" (FCPI et FIP), c’est-à-dire les fonds offrant un avantage fiscal à l’entrée (IR PME et, avant 2017, ISF PME) et qui, de ce fait, ont connu un développement important. Cette dynamique a été réduite à la suite de la suppression de l’ISF PME. Plus généralement, l’investisseur particulier a aujourd’hui principalement accès aux FCPR, FCPI, FIP et SCR qui sont ouverts à tout souscripteur. Dans une moindre mesure, il peut également avoir accès à des fonds dits professionnels que sont les FPCI et les FPS (y compris sous forme de société de libre partenariat) s’ils respectent certaines conditions liées au montant de leur investissement, à leur expérience ou à leurs connaissances.

Afin de répondre aux contraintes de liquidité de certains supports (notamment l’assurance-vie) se sont développés depuis 2017 ce que l’on appelle les fonds evergreen (ou "perpétuels") qui sont des fonds (généralement des FCPR) proposant des possibilités encadrées de rachat pour l’investisseur.

Ces produits qui offrent la possibilité de ne pas attendre la fin du cycle d’investissement pour mobiliser tout ou partie de l’épargne investie dans un fonds de capital-investissement dont l’actif est par définition peu liquide, ont un portefeuille d’investissement construit suivant des modèles différents de ceux qui sont habituellement pratiqués dans des fonds fermés aux rachats. Il faut en effet tenir compte dans la com- position de l’actif de ces fonds de l’engagement pris par le fonds de répondre, dans une certaine mesure et un certain délai, aux demandes de rachat de ses investisseurs. Cela a nécessairement un coût."

Retrouvez l'intégralité d'Investir Durable #14, le magazine de la finance durable.

Retrouvez le dossier en ligne d'Investir Durable #14.

Article réservé aux abonnés

Article réservé aux abonnés