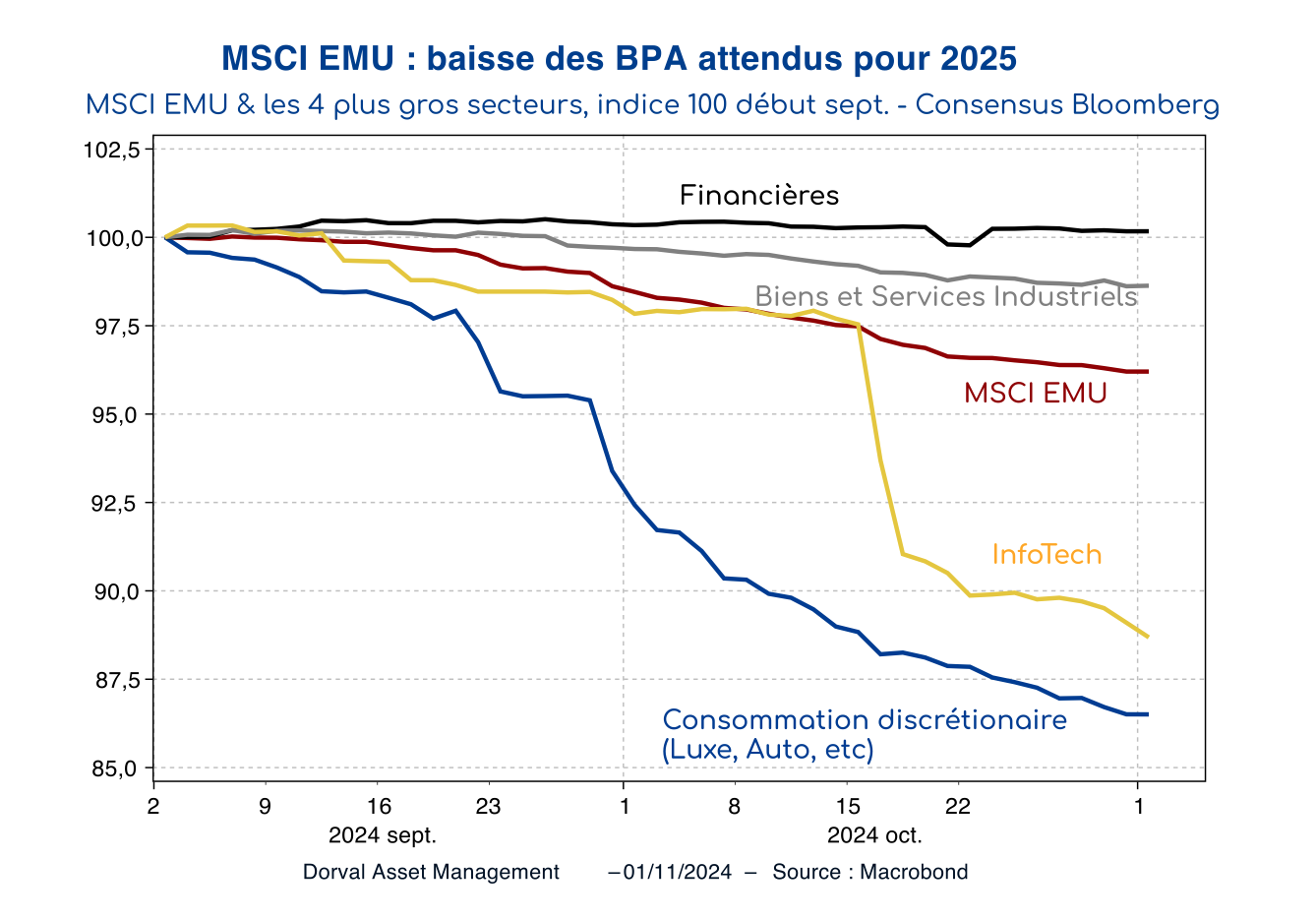

Si la macroéconomie européenne ne déçoit plus, il en va en revanche différemment de la microéconomie des entreprises cotées (graphique 2). Au total depuis début septembre, les estimations des analystes pour les BPA de l’année prochaine ont baissé d’un peu moins de 4% pour le MSCI EMU, principalement à cause du secteur de la consommation discrétionnaire (luxe et automobile, -14%) et d’ASML, qui déprime de tout son poids le secteur des technologies de l’information (-11%).

Les relations entre les déceptions sur les résultats de certaines multinationales et l’environnement général ne sont pas simples à mettre en évidence. Les entreprises de luxe et de cosmétiques témoignent certes le plus souvent d’un problème de croissance en Chine, mais suggèrent aussi que le secteur est globalement moins porteur en ce moment. Quant aux valeurs automobiles européennes, elles sont prises dans un réseau de contraintes et de chocs concurrentiels complexes, auxquelles s’ajoutent les questions que pourraient poser une guerre commerciale avec les Etats-Unis si Donald Trump était élu le 5 novembre. ASML, enfin, déçoit des attentes forcément très élevées en ces temps de boom de l’IA, mais cela ne révèle sans doute pas d’un problème de fonds pour l’ensemble du secteur, et encore moins d’un problème macroéconomique. Nous nous garderons donc de tirer des conclusions trop rapides à propos de ces déceptions.

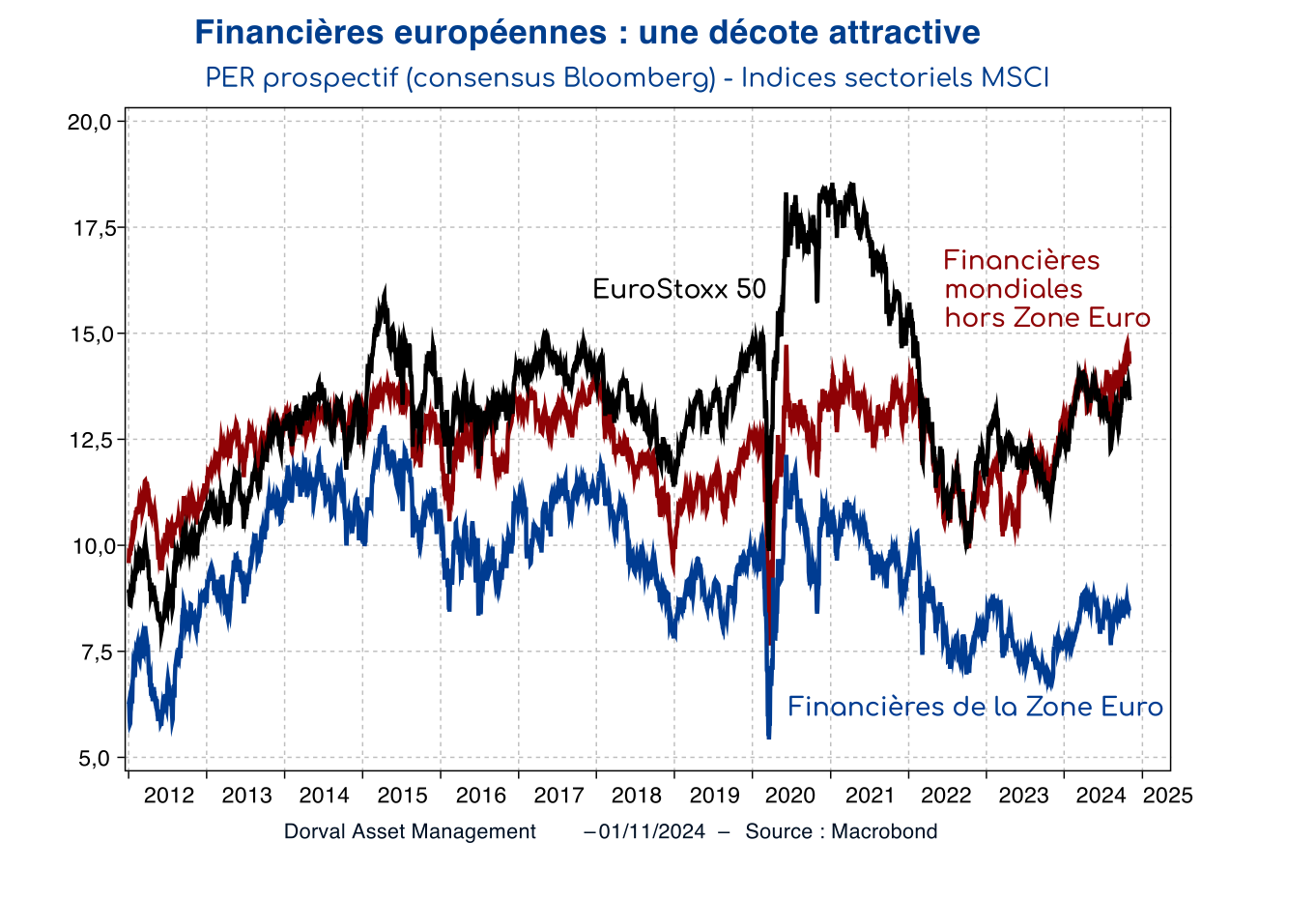

Quant aux valeurs financières, qui est le seul secteur que nous surpondérons dans nos fonds flexibles européens, elles résistent en revanche plutôt bien en termes de résultats. Après avoir plombé les indices européens pendant près de 15 ans (de 2007 à 2020), voici donc les financières en positions de quasi-défensives ! L’amélioration considérable de leur solvabilité et les provisions que les banques ont accumulé pendant le Covid permettent cette résistance dans un environnement pourtant marqué par une hausse du coût du risque. Cette résistance reste cependant conditionnelle au maintien d’un équilibre satisfaisant entre croissance économique et niveau des taux d’intérêt en zone euro, scenario qui reste selon nous le plus probable à ce stade. Si nous avons raison sur ce point, les financières européennes conservent une réelle attractivité en termes de valorisation relative, que ce soit par rapport à l’indice phare des 50 plus grandes valeurs de la zone euro, ou par rapport à leurs homologues non-européennes (graphique 3). Ce thème des financières européennes est aussi présent dans nos fonds globaux.

Nos taux d’exposition sont les suivants :

- Dorval Global Conservative : 25% d’exposition nette aux actions, dont Sélection Responsable Internationale 18%, Antifragiles 2%, Panier financières Europe/Japon 2%, Panier tactique 3%. Solde en titres du marché monétaire.

- Dorval Global Allocation : 55% d’exposition nette aux actions, dont Sélection Responsable Internationale 35%, Reprise industrielle globale 3,5%, New Capex 3,5%, Antifragiles 5%, Panier financières Europe/Japon 4%, Panier tactique 4%. Solde en titres du marché monétaire.

- Dorval Global Vision : Sélection Responsable Internationale 75%, Reprise industrielle globale 5%, New Capex 5%, Anti-fragiles 7%, Financières Europe/Japon 6%, Panier tactique 2% (tracker MSCI Emergents).

- Dorval Convictions : 65% d’exposition nette aux actions dont panier cœur Euro Stoxx 50 ISR 60%, panier financières 6.5%, Panier petites capitalisations 7%. Couvertures en futures Euro Stoxx 50.

- Dorval Convictions PEA : 80% d’exposition nette aux actions dont panier cœur Euro Stoxx 50 ISR 70%, panier financières 6.5%, Panier petites capitalisations 10%. Couvertures en futures Euro Stoxx 50.

Contenu rédigé par Dorval AM.