Consommer bio, réduire ses déchets, privilégier les transports en commun... Si ces comportements "plus responsables" sont désormais entrés dans la norme pour de nombreux Français, il n'en est pas encore de même lorsqu'il s'agit de leur argent dont l’utilisation, une fois placé, reste bien souvent obscure. Ainsi n’est-il pas rare que celui-ci soit investi dans des entreprises peu vertueuses, dont les activités contribuent largement au réchauffement climatique par exemple, à l’image de quelques grandes compagnies pétrolières ou charbonnières...

Pourtant, il existe désormais un certain nombre de solutions permettant d’assurer plus de transparence sur la destination de l’argent placé dans les produits stars de l’épargne. À commencer par l’assurance-vie. Incontournable dans de nombreux ménages, elle n’a pas volé son titre de produit préféré des Français : en 2018, ses encours totaux s’élevaient à 1 700 milliards d’euros - soit près de la moitié de l‘épargne des Français -, selon la Fédération Française de l’Assurance (FFA).

Un succès qui s’explique notamment par des taux d’intérêt attractifs, en particulier lorsqu’ils sont comparés à ceux d’un Livret A par exemple, et une fiscalité avantageuse, surtout passé 8 ans de détention. Mais également par la garantie en capital permise par les contrats monosupport en euros, qui séduit encore bien souvent des Français peu enclins à prendre des risques avec leur épargne.

Mais à l’heure où des acteurs tels que Generali ou Allianz ont annoncé des limitations d’accès à leurs fonds en euros, jetant ainsi le voile sur l’avenir de ces contrats historiquement plébiscités, c’est de plus en plus vers des produits dits multisupports que devront se tourner les assurés. Ils permettent à l’épargnant d’intégrer à son enveloppe divers actifs financiers appelés des "unités de compte"(UC) et donc de sélectionner plus précisément, s’il le souhaite, l’orientation de son argent. À noter que de tels contrats, qui peuvent se montrer plus rentables, induisent nécessairement une part de risque plus ou moins élevée.

Qu’est-ce qu’une unité de compte "responsable" ?

Pour l’épargnant, composer son produit avec des unités de compte "responsables" revient ainsi à placer son argent dans des fonds dits responsables, verts ou solidaires.

Dans le cas où il s’agit de fonds composés de valeurs (généralement) cotées en Bourse, on parle d’investissement socialement responsable (ISR) pour lequel deux labels promus par l’Etat existent : le label ISR et le label Greenfin. Un fonds est considéré comme ISR lorsque les titres qui le composent sont sélectionnés à la fois au regard de critères de rendement classiques mais également de critères extra-financiers dits "ESG" - environnementaux, sociaux et de gouvernance. En somme, en fonction de leur comportement en matière de développement durable.

Dans le cas où l’épargnant voudrait investir dans des structures, entreprises ou associations, à forte utilité sociale ou environnementale (création d'emplois, accès au logement, protection de la planète, réinsertion...) et échappant aux circuits financiers classiques, il peut opter pour un fonds dit "solidaire", dont 5 à 10 % des encours sont destinés à ce type de financements. L’association Finansol certifie un certain nombre de ces produits via son label éponyme et les recense sur son site.

Vers la généralisation des contrats multisupports... Et donc des UC "responsables" ?

Plusieurs leviers devraient profiter dans les prochains mois aux contrats multisupports, à commencer par les restrictions autour des fonds en euros. "Les fonds en euros sont composés essentiellement d’obligations d’Etat à long terme, or le passage des rendements obligataires à 10 ans (taux longs) en territoire négatif l’été dernier va considérablement peser sur le rendement de la plupart des fonds en euros, ramenant bien souvent leur taux sous l’inflation et conférant ainsi un rendement réel nul, voire négatif, à l’investisseur. Le temps de l’assurance-vie monosupport ou du 'tout euro' avec un rendement honorable, une liquidité parfaite et un risque nul est révolu", explique ainsi Olivier Chamard, Directeur des Relations Partenaires chez Sycomore AM. Il y a donc un boulevard à dérouler : "Il va y avoir un vide à combler avec ce fonds en euros qui devient plus restrictif et moins rémunérateur, et, en termes d’investissements, il existe une vraie demande des épargnants".

Une opportunité pour les UC donc, et plus particulièrement pour les UC responsables, poursuit-il, dans un contexte de recherche de sens illustré par exemple par la dernière édition du sondage annuel "Les Français et la Finance responsable", commandé par le Forum pour l’Investissement Responsable (FIR) et Vigeo Eiris à Ifop, qui montre que 6 Français sur 10 déclarent accorder une place importante aux impacts environnementaux et sociaux dans leurs décisions de placements. "Aujourd’hui, les épargnants réalisent qu’ils doivent penser aux générations futures et donner du sens à leurs investissements", souligne Olivier Chamard.

En 2018, les UC labélisées ISR ou Greenfin pesaient ainsi 8 milliards d’euros selon la FFA contre 2,8 milliards en 2016, rapportent Les Echos. Plus globalement, les encours gérés sous un prisme socialement responsable ne cessent d’augmenter dans l’Hexagone. Une dynamique qui devrait se poursuivre également grâce à l’adoption de la loi PACTE en avril 2019, qui a introduit pour tous les contrats d’assurance-vie l’obligation, dès 2020, de proposer au moins une unité de compte solidaire (labélisée par Finansol) ou labélisée ISR ou Greenfin puis, à partir de 2022 au moins un fonds de chacune des catégories.

Outre les unités de compte, d’autres mécanismes permettent de donner une consonnance solidaire à son assurance-vie. Le contrat "Entraid'Epargne" proposé par la mutuelle Carac offre par exemple la possibilité de céder une part de ses économies à l’association de son choix sous forme de don : chômage, handicap, enfants... Cinq associations partenaires sont éligibles aux dons de l’épargnant. Du côté du Crédit Agricole, le "Contrat solidaire" investi 5 à 10 % du fonds en euros dans le fonds "Finance et solidarité" (soutenant l’accès à l’emploi, au logement, aux activités écologiques...). Pour les unités de compte, l’épargnant peut choisir entre plusieurs produits labélisés Finansol (tels que Solidarité CA Habitat et Humanisme, Solidarité Amundi, Insertion Emplois Dynamique...).

Entretien avec Olivier Chamard, Directeur des Relations Partenaires chez Sycomore AM

Qu’est-ce qu’une unité de compte dite "responsable" ?

Il s’agit d’une unité de compte qui va prendre en compte considération les critères ESG au sein de sa gestion. Mais il est vrai qu’il peut être fastidieux pour un client de "lever le capot" de l’ensemble des fonds dans lesquels il est investi pour voir comment sont gérées les entreprises qui les composent. Il est donc plus simple de sélectionner des solutions d’investissement qui ont obtenu un label d’Etat qui vise à identifier les placements responsables et durables.

La gestion ISR peut-elle permettre une rentabilité supérieure ?

Adopter une gestion ISR n’est pas un gage de surperformance chaque année, mais chez Sycomore nous sommes convaincus que c’est le cas dans la durée. Nous pensons que seules les entreprises qui font attention à l’ensemble de leurs parties prenantes (environnement, fournisseurs, collaborateurs, investisseurs, clients) créeront de la valeur durablement. Plusieurs de nos fonds labélisés ISR l’ont d’ailleurs démontré en battant leur indice de référence depuis leur création tout en affichant une moindre volatilité. Selon moi, allouer son épargne vers des unités de compte responsables constitue une opportunité.

Comment peut-on limiter le risque sur un contrat multisupport ?

Chez Sycomore, nous avons des fonds patrimoniaux, à l’instar de "Sycomonre Next Generation" ou encore "Sycomore Sélection Crédit" qui, dans la durée visent à apporter une rémunération supérieure à celle du fonds en euros sans pour autant prendre trop de risques. Ces solutions d’investissement répondent à un double objectif : offrir un rendement honorable assorti d’un risque contenu tout en répondant aux enjeux de développement durable.

Quels sont les produits labélisés ISR ou Greenfin chez Sycomore ?

Nous proposons des fonds labélisés qui répondent à différents profils de risque, de manière à ce que chaque client puisse trouver la solution d’investissement qui lui convienne : des fonds actions dynamiques pour les plus audacieux, un fonds obligataire pour les épargnants plus averses au risque et un fonds diversifié pour ceux qui souhaitent prendre un risque modéré.

Parmi nos fonds actions labélisés ISR, nous avons un fonds européen généraliste, "Sycomore Sélection Responsable", lancé dès 2011, et trois fonds thématiques : "Sycomore Happy@Work", consacré au capital humain ; "Sycomore Eco-Solutions", axé sur le capital naturel et également doté du label Greenfin, ainsi que "Sycomore Shared Growth", dédié au capital sociétal. Notre fonds "Sycomore Sélection Crédit" investit quant à lui dans des obligations d’entreprises, dites corporate, et figure parmi les rares fonds crédit qui ont obtenu le label ISR. Enfin le dernier-né, "Sycomore Next Generation", est un fonds diversifié avec une partie actions et une partie obligations.

Retrouvez l'intégralité du dossier "Donner du sens à son épargne, mode d'emploi".

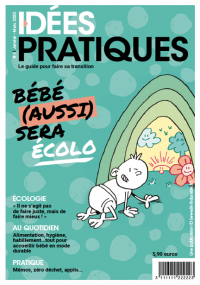

Vous avez apprécié cette information ? Vous aimerez également notre guide pratique "Bébé (aussi) sera écolo!"

Au sommaire : qualité de l'air, hygiène, équipements, habillement, alimentation...Tout pour un quotidien écolo avec bébé !

Pour en savoir plus c'est par ici.

Merci ! #TousActeurs.