Parmi les différentes approches de l’investissement socialement responsable, la gestion thématique est peut-être celle qui connait la croissance la plus dynamique ces dernières années. Selon le centre de recherche de Novethic, les fonds thématiques représentaient ainsi au premier semestre 2020 le quart des fonds durables (et des encours) répertoriés sur le marché français, et affichaient un taux de collecte de 20 %, contre 11 % pour le reste de l’offre.

Il faut dire que dans un contexte de développement tous azimuts de produits d’investissement étiquetés "responsables" souvent marqués par une terminologie et des méthodologies complexes à appréhender, les fonds thématiques ISR se démarquent particulièrement par leur lisibilité pour les investisseurs, au premier rang desquels les épargnants.

"Mégatendances"

Ces derniers reposent ainsi sur la sélection de titres dont les activités apportent, au moins en partie, des réponses à des problématiques généralement liées au développement durable. Parmi celles-ci, l’accès à l’eau ou à une alimentation saine, la bonne gestion des ressources humaines, les enjeux autour du vieillissement de la population, de l’éducation et de la santé, la transition vers une mobilité et des systèmes urbains plus durables ou encore la lutte contre le réchauffement climatique.

"La première condition pour définir un thème est d’avoir identifié des changements structurels incontestables et de très long terme qui vont intervenir à la fois sur le plan économique, politique, social ou encore culturel, ce que l’on appelle des mégatendances ", explique Hervé Thiard, directeur général de Pictet Asset Management. "Par exemple, si l’on regarde la croissance démographique, l’attention grandissante portée à la santé ou la recherche de durabilité qui marque notre époque, le thème de l’eau ressort clairement comme un pan de l’économie qui sera toujours favorisé". Au-delà de ces mégatrends, d’autres thèmes apparaissent également au fur et à mesure que les enjeux du développement durable se précisent et "deviennent de plus en plus prégnants dans notre quotidien", ajoute Béatrice Verger, responsable développement et promotion ISR chez BNP Paribas Asset management, qui a complété ces dernières années sa gamme avec des fonds sur l’économie circulaire et sur l’agriculture durable.

"Ce qu’il faut, c’est définir un axe fort et trouver suffisamment d’idée d’investissements tout en gardant une cohérence dans l’univers, résume Nicolas Bénéton, spécialiste de l’investissement responsable chez Robeco. Si vous énoncez une thèse et que vous scandez un message auprès des clients et que ces derniers trouvent en portefeuilles des sociétés qui paraissent en contradiction avec le thème, vous perdrez toute crédibilité".

Pour être sélectionnées, outre afficher un bon profil financier, ces dernières doivent ainsi généralement avoir une certaine part de leur chiffre d’affaires rattachée à la thématique en question. Et si le caractère "durable" de ces fonds tient en premier lieu à leur "contribution structurelle" aux enjeux qu’ils adressent, la plupart des gérants thématiques incluent également des filtres ESG plus classiques, insiste Hervé Thiard : "Chez Pictet, les critères extra-financiers sont directement intégrés à l’analyse financière. Sur le thème de l’eau par exemple, vous pouvez très bien avoir des sociétés qui ne respecteraient pas la sécurité sur le lieu de travail, et nous partons du principe que ne pas tenir compte du E, du S ou du G dans la sélection des valeurs fait courir un risque sur la performance boursière".

L’avantage d’une telle approche est également de s’affranchir d’une vision "traditionnelle" de l’investissement découpée par secteurs, par styles et par zones géographiques, poursuit Nicolas Bénéton. "Les fonds thématiques peuvent couvrir entre 3 et 6 secteurs, ce qui permet d’obtenir une diversification le long de la chaîne de valeur et ainsi exploiter la complémentarité de ces secteurs entre eux". Ainsi pourra-t-on retrouver sur le thème de la transition énergétique aussi bien des valeurs industrielles que des sociétés considérées comme des utilities ou des technologiques.

Lisibilité accrue

À l’arrivée, un positionnement et des stratégies relativement clairs qui expliquent en grande partie le succès de ces fonds auprès des investisseurs particuliers, dont les sondages montrent régulièrement l’appétence pour des produits financiers plus responsables, analyse Béatrice Verger : "Les fonds thématiques racontent une histoire et montrent concrètement qu’à travers notre épargne, nous pouvons contribuer à la résolution d’un enjeu de développement durable. Ils font écho à notre quotidien et sont beaucoup plus parlants que des portefeuilles plus classiques et ce même si ces derniers intègrent également des considérations ESG". Un discours qui semble porter, la clientèle particulière représentant aujourd’hui près de 90 % des actifs détenus sur les fonds thématiques chez BNPP AM.

Les fonds thématiques racontent une histoire et montrent concrètement qu’à travers notre épargne, nous pouvons contribuer à la résolution d’un enjeu de développement durable.

Plus globalement, ajoute Hervé Thiard, ils permettraient aussi à des investisseurs en "recherche de sens" d’appréhender des enjeux sur le long terme et de se raccrocher à des sujets concrets, dans un contexte où les marchés se montrent de plus en plus imprévisibles, en particulier sur la dernière décennie. "Beaucoup d’indépendants du patrimoine ont compris qu’il s’agissait d’une manière d’approcher les clients sur des sujets plus tangibles que lorsque l’on investit sur un pays en particulier, dont la situation économique pourrait changer dans six mois. C’est quand même plus simple d’avoir un discours de réalité, de preuves et de long terme".

Pourtant, chez les particuliers, la demande est encore aujourd’hui loin d’être spontanée, nuance Julien Séraqui, et ce même pour les fonds thématiques : "Aujourd’hui, les clients ne font pas forcément bien la distinction entre les différentes approches de l’investissement responsable et il y a encore une évangélisation à mener pour que la sollicitation de ces produits devienne un réflexe naturel". En revanche, concède le président de la chambre nationale des conseils en gestion de patrimoine (CNCGP), "il est certain que plus les fonds sont identifiés sur une problématique spécifique et plus ils sont compréhensibles pour les particuliers". "Si l’on prend l’exemple de l’eau, chacun peut comprendre quels sont les enjeux associés à la bonne gestion de cette ressource", illustre-t-il.

"C’est beaucoup plus facile à expliquer aux clients", confirme Florence Baboz, associée chez Solvé Patrimoine. Malgré notre volonté de proposer des produits durables, nous avons encore du mal à trouver des fonds qui soient réellement ISR et qui ne relèvent pas uniquement du marketing. En parallèle, la culture financière des Français n’est pas toujours suffisante ou adaptée et les fonds thématiques apparaissent comme l’une des solutions pour clarifier l’offre". "En termes d’ISR, ils ont l’avantage d’afficher un axe et un parti pris clairs, quand sur le reste du marché vous courez toujours le risque d’investir dans le moins mauvais, ce qui n’est pas satisfaisant pour les attentes du client final, complète Nicolas Bénéton. Via cette approche, chacun pourra trouver un fonds dont la thématique correspond à ses attentes".

Une performance au rendez-vous

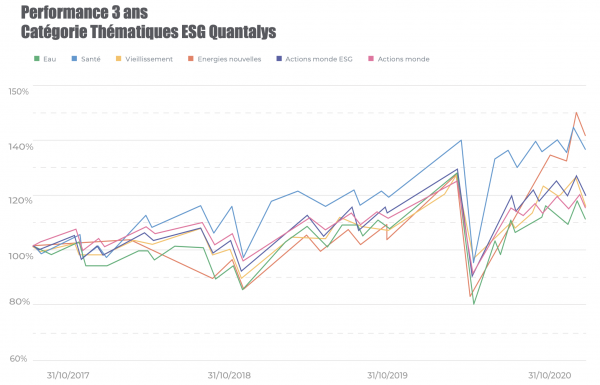

Mais au-delà de cette lisibilité, c’est aussi pour leur attractivité financière que ces fonds attirent. Selon Novethic, ils ont enregistré au premier semestre une performance moyenne de – 3,8 %, contre – 5,2 % pour l’ensemble des fonds durables (toutes classes d’actifs confondues hors monétaire), – 6,5 % pour les seuls fonds actions du panel et – 17,5 % pour le CAC 40. En contexte de crise sanitaire, certaines thématiques comme celles liées à la santé ont d’ailleurs naturellement affiché une surperformance par rapport au reste du marché.

A contrario, des périodes de perturbations des marchés peuvent aussi entraîner des sous-performances sur certains thèmes, prévient Béatrice Verger : "Il faut que le client soit conscient que ces portefeuilles excluent de facto certaines valeurs, et il ne faut donc pas s’étonner de la performance à court terme de certains d’entre eux comparé à ce qu’il se passe sur le marché. Mais ces fonds se regardent au-delà des cycles économiques, et nous sommes convaincus que les entreprises répondant de façon correcte aux enjeux adressés et qui sont financièrement bien gérées pourront faire mieux que le reste du marché".

Ainsi BNP Paribas Aqua affiche sur 12 ans + 12,94 % en annualisé sur la part classique, contre + 11,94 % pour le MSCI world. "Sur le long terme, nous sommes donc en mesure de dégager de la performance et ce même si certaines années sont moins bonnes que celles de l’indice", assure-t-elle. "Le thème reste un cadre à l’intérieur duquel nous allons gérer comme tout bon stock picker, tient de son côté à rappeler Hervé Thiard. Les univers restent assez larges et dynamiques pour qu’il y ait de quoi créer de la valeur".

De quoi selon lui permettre aux fonds thématiques de trouver aujourd’hui leur place en cœur de portefeuille, à condition néanmoins d’en sélectionner "trois ou quatre pour amener de la diversification", ou d’opter pour des fonds regroupant un ensemble de thématiques et, bien sûr, d’être sur des durées de détention longues. "Chaque thème évoluant de manière assez indépendante, cela permet de lisser la performance dans la durée. Si vous êtes par exemple à 50 % actions, vous pouvez être à au moins 30 % sur des thèmes comme les énergies propres, l’alimentation ou l’eau", estime-t-il. En revanche, prévient Florence Baboz, ces fonds seront généralement plutôt réservés à la poche diversification s’il n’y a qu’une seule thématique sélectionnée.

Face aux changements réglementaires et à l’attention grandissante des investisseurs pour ces sujets, la gestion thématique devrait en tout cas continuer à susciter un vif intérêt au cours des prochaines années, projettent les différents acteurs, d’autant que la crise sanitaire est venue renforcer (ou a vu naître) de nombreuses réflexions sur la nécessité d’une transition vers des modèles plus durables. Les gérants d’ailleurs ne s’y trompent pas, avec des gammes toujours plus étoffées.

Reste toutefois, et au même titre que pour les autres approches de l’ISR, le besoin de proposer des indicateurs démontrant l’impact réel de ces fonds sur l’environnement et la société. Dans son étude, Novethic en recense 140 dans la documentation de 97 fonds, parmi lesquels on retrouve fréquemment des mesures très généralistes telles que l’empreinte et l’intensité carbone, le nombre de controverses, le pourcentage de femmes au conseil d’administration ou encore le nombre d’emplois créés, auxquels s’ajoutent régulièrement d’autres indicateurs plus ou moins pertinents reflétant des objectifs associés à chaque thématique.

Face à l’exercice complexe que représente cette mesure d’impact, les 17 Objectifs de Développement Durable des Nations unies reviennent désormais de plus en plus régulièrement dans les reportings pour expliquer la contribution à la résolution de ces enjeux.

Retrouvez l'intégralité d'Investir Durable #8, le magazine de la finance durable.

Retrouvez le dossier en ligne d'Investir Durable #8.